卖资产套现28亿元后,面对今年即将到期的11亿美元债券,绿档房企雅居乐集团能否顺利实现“打怪通关”?

作者 | 苏影

编辑丨卢泳志

来源 | 野马财经

债务面前,众房企皆平等,绿档房企雅居乐集团(3383.HK)也不例外。

1月10日,雅居乐集团在对外发布公告称,2021年下半年,集团累计出售了14项非核心物业,总售价28亿元。

对此,市场反应明显。当天,雅居乐集团股票高开高走,截至下午收盘时,港股报价为4.39港元/股,涨幅高达10.3%。

年内100亿债券到期

公告中指出,2021年7月1日至12月31日,雅居乐集团已就14项非核心物业的出售签订了若干物业认购书及物业买卖合同。这14项非核心物业包括:5宗酒店及酒店用地、2宗商场、3宗售楼部、3宗小区商业配套和1宗公寓。

图片来源:雅居乐集团公告截图

目前,上述出售行为中有11.49亿元的订金及销售款已经在2021年收取。根据合同有关约定,2022年预计还可收取现金回款约16.51亿元。

雅居乐集团方面表示,拟将出售物业所得的款项净额用作一般营运资金。

事实上,对于雅居乐集团来说,今年的债券兑付是其不可忽视的一道难题。

据Wind数据显示,雅居乐集团目前共有11只境外存续债券(包括4只永续债),将于今年年内到期的有3笔,总计11亿美元(约70.13亿元)。

其中,最早到期的一只“雅居乐集团 6.7% N20220307”发行于2019年3月,发行规模5亿美元(约31.87亿元),票面利率6.7%,将于2022年3月7日到期。

而另外两只将集中在2022年8月到期。包括发行于2017年8月的“雅居乐集团 5.125% N20220814”,发行规模2亿美元(约12.75亿元),票面利率5.125%;以及发行于2021年9月“雅居乐集团 4.85% N20220831”,发行规模4亿美元(约25.5亿元),票面利率4.85%。

图片来源:Wind数据

此外,在境内债方面,雅居乐集团今年也有两只债券即将到期,票面利率均为6.2%,总计30亿元。

不久前,雅居乐集团的评级被摩根大通从“中性”降为 “减持”,目标价从6.3港元/股下调至2.8港元/股,该价格比1月10日收盘价4.39港元/股,减少了36.22%。

而此前的2021年11月,国际评级机构穆迪将雅居乐的评级展望从“稳定”调整为“负面”;标普也将长期发行人信用评级由“BB”下调至“BB-”,展望“负面”。

对此,穆迪高级副总裁Kaven Tsang表示,展望调整为负面反映了穆迪的观点,即在未来6-12个月内,艰难的营运和融资条件将削弱雅居乐集团的流动性和信贷指标。

对于此次出售资产,雅居乐集团表示,出售部分非核心物业的目的是合理经营公司资产,最大化资产价值,增强公司的流动性。

知名地产分析师严跃进分析,类似出售资产套现的操作,总体上符合预期。当前房企经营过程中需要格外注意现金流问题,现金为王的思路必须具备。而且从动态看,企业很容易面临债务偿付的压力,所以积极出售,对于后续偿债方面也可以有更好的应对能力。

对于即将到期的债务问题,雅居乐集团表示,2022 年,公司将延续稳健财务风格,审慎资金管理,密切关注融资市场窗口,视债务到期情况合理安排偿债计划,持续优化债务结构。

绿档房企的流动性考验

雅居乐集团最早由陈卓林于1992年在广东省中山市创办,起初是一家地产公司。目前已经发展为以地产为主、多元业务协同发展的综合性企业集团。2005年,雅居乐集团控股有限公司在香港联交所主板上市。

财报显示,截至2021年6月30日,雅居乐集团剔除预收款后的资产负债率为68.4%;净负债率为45.3%;现金短债比为1.18倍,三条红线均在“绿档”。

图片来源:罐头图库

但事实上,雅居乐集团的流动性压力在当时即可初见端倪。

截至2021年6月30日,雅居乐集团总借款为979亿元,其中1年内到期的有394.87亿元;贸易及其他应付款项为779.86亿元,一年内应付约733.15亿元。但雅居乐集团同期现金及现金等价物为465.12亿元,其中限制现金为106.48亿元。可见,雅居乐集团的短期偿债有一定压力。

数据显示,2021年上半年,雅居乐集团营收增速在下滑,毛利及毛利率也在下降。截至2021年6月30日,雅居乐集团实现营业总收入为385.88亿元,同比增长15.11%,增长速率较去年同期的23.53%下滑了8.42个百分点。而集团上半年的毛利总额为108.49亿元,同比下降5.85%;毛利率为28.11%,较去年34.36%下降了6.25个百分点。

不过,雅居乐集团毛利率下降不仅表现在2021年中期。事实上,自2018年至2020年,其销售毛利率分别为43.95%、30.48%、30.04%,逐年下降。

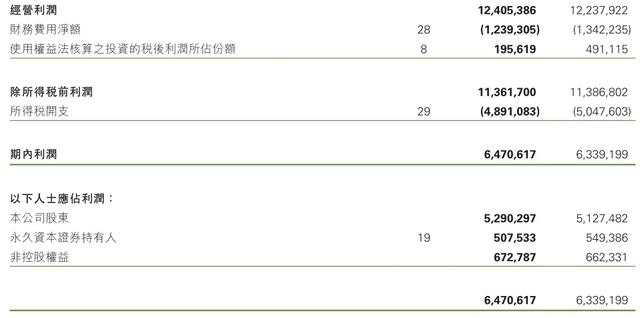

与此同时,雅居乐集团还有高额的永续债。2018年至2020年,雅居乐集团的永续债余额分别为83.35亿元、135.67亿元和136.37亿元。以今年上半年为例,截至2021年6月30日,雅居乐集团永续债余额为130.14亿元,永久资本证券持有人获得收益总额为5.08亿元,永续债的利息偿付在也一定程度上压缩了公司的利润空间。

图片来源:雅居乐集团财报

而在2021年下半年,雅居乐集团还先后偿还了票面利率为3.85%的2亿美元优先票据、33.45亿港元贷款(约27.34亿元)以及6000万美元贷款(约3.82亿元),这使其手中的现金状况进一步受到影响。

可以说,平稳渡过2021年后,面对2022年更高规模的债券到期,雅居乐集团或许也将面临更严峻的流动性考验。

第二曲线能否带来转机?

近两年来,面对复杂的市场环境,多元化布局成为不少房企寻求营收增长点的主要关键词。

据雅居乐集团董事局主席陈卓林此前透露,早在2015年,公司就提出了多元化战略,表示将从过去“以地产为重”调整为“以地产为主,多元业务并行”。

2016年,“雅居乐地产控股有限公司”宣布更名为“雅居乐集团控股有限公司”,启动多元化布局。更名后的雅居乐集团,除主营业务地产板块以外,还成立了雅居乐雅生活集团、雅居乐环保集团等,形成了多种业务联动的发展模式。

截至目前,雅居乐已形成地产、雅生活、环保、雅城科技、资本五大产业集团协同发展的格局,业务覆盖国内外200多个城市。

图片来源 :雅居乐环保集团官网

11月30日,据雅居乐集团的公告中显示,雅居乐集团将通过D轮优先股购买协议联合协议、行使期权等形式,获得威马汽车4.58%股权。这意味着雅居乐集团在多元业务领域又增添一笔新能源汽车的布局。

雅居乐集团表示,2021年上半年,雅居乐多元业务营收为64.96亿元。其中,物业发展业务收入与多元化业务收入占比分别为83.2%及16.8%,多元化业务收入占比较去年同期上升了4.2 个百分点。

不过,虽然多元化业务营收占比在增长,但整体仍与主营业务地产规模有一定差距,而想要实现雅居乐集团此前提到的“未来50%业绩来自多元化”的目标更是任重而道远。

对此,IPG中国区首席经济学家柏文喜表示,雅居乐这种多元布局方式是从投资的角度切入,试图培育新的业务增长点和寻找第二曲线实现为主业分忧。但是要真正形成规模化和可以依托第二主业,除了要处理好投资的多元化与经营的专业化之间的关系之外,还需要时间。而时间的长短与企业选择的切入方式也有很大关系。

对于当前众多房企都在进行多元化布局的现象,严跃进分析,多元化很大程度上反而使得房企增加了流动性风险,尤其是在经济形势不好的情况下,对企业经营来说将是巨大的挑战。因此企业需要谨慎对待此类操作,要在基于宏观经济形势和企业资源禀赋的基础上规划企业业务。

不过,严跃进同时也表示,多元化业务模式虽然是颇受争议的商业模式,但是类似股权投资的方式,因风险会比较小,则相对可以推崇。所以企业要走多元化,如果选择盲目铺大饼式的投资,则很容易形成风险,因此建议还是在细分领域深耕,这个是最为核心和关键的。而就类似多元化操作来看,其大方向仍是有成长性,关键要看宏观经济是否可以走出低谷。

你觉得企业选择多元化布局能助其缓解流动性危机吗?欢迎评论区留言。

本文来自零落投稿,不代表胡巴网立场,如若转载,请注明出处:https://www.hu85.com/126638.html

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 xxxxx@qq.com 举报,一经查实,本站将立刻删除。